Lách luật đưa vốn ngân hàng “chảy” vào công ty sân sau của DN bất động sản: Rủi ro dây chuyền!

Tài chính và đầu tư - Ngày đăng : 11:26, 20/09/2022

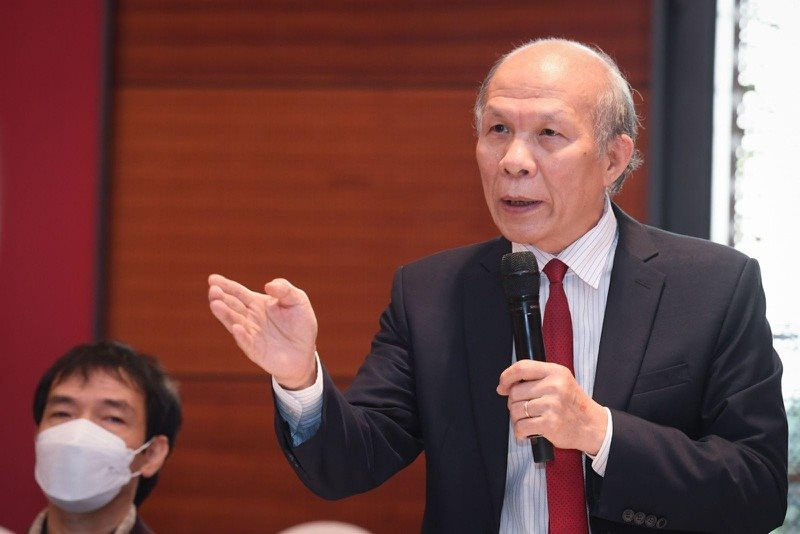

Trong tham luận gửi tới Diễn đàn Kinh tế - Xã hội Việt Nam 2022, ông Vũ Nhữ Thăng, Phó chủ tịch phụ trách Ủy ban Giám sát tài chính Quốc gia cho rằng có sự gia tăng rủi ro liên thông giữa thị trường vốn với hệ thống tổ chức tín dụng và lĩnh vực bất động sản.

Ông Thăng cho biết thời gian gần đây phát sinh hiện tượng một số doanh nghiệp bất động sản, tập đoàn đa ngành, trong đó bất động sản là một mảng kinh doanh chính cùng các tổ chức có mối liên quan trực tiếp/gián tiếp tiến hành mua cổ phần, tham gia hoạt động điều hành các định chế tài chính (gồm ngân hàng thương mại, công ty chứng khoán, doanh nghiệp bảo hiểm).

“Một nhóm cổ đông có thể lách các quy định pháp luật về giới hạn sở hữu cổ phần của cổ đông và người có liên quan tại tổ chức tín dụng, các quy định về giới hạn cấp tín dụng đối với khách hàng tại Luật các Tổ chức tín dụng. Từ đó lợi dụng quyền chi phối hoạt động của ngân hàng, “lách” các quy định an toàn, quản trị rủi ro, kiểm soát nội bộ của tổ chức tín dụng để sử dụng nguồn vốn của ngân hàng cấp tín dụng cho các công ty con, công ty “sân sau”, công ty trong cùng hệ sinh thái của doanh nghiệp bất động sản”, ông Thăng nói.

Theo ông Thăng: "Việc tích tụ rủi ro tập trung tín dụng có thể ra rủi ro lan truyền giữa thị trường bất động sản và thị trường tài chính".

Ngoài ra, về công bố thông tin, ông Thăng cũng cho hay báo cáo tài chính chưa kiểm toán của một số doanh nghiệp niêm yết chênh lệch lớn so với báo cáo tài chính được kiểm toán.

“Báo cáo sử dụng vốn huy động chưa công bố đầy đủ, gây khó khăn cho cổ đông, trái chủ và cơ quan quản lý trong giám sát việc sử dụng vốn của công ty. Vi phạm công bố thông tin giao dịch của cổ đông lớn, cổ đông nội bộ và người có liên quan còn khá phổ biến, tiềm ẩn động cơ trục lợi do có lợi thế thông tin và chấp nhận mức xử phạt thấp hơn nhiều lần so với mức thu lợi”, ông Thăng nêu.

Thực tế, vấn đề nguồn vốn ngân hàng cấp tín dụng cho các công ty con, công ty “sân sau”, công ty trong cùng hệ sinh thái của doanh nghiệp bất động sản đã từng được nhiều chuyên gia cảnh báo.

Theo các chuyên gia tài chính, các cơ quan quản lý nhà nước phải đặc biệt quan tâm tới các ngân hàng đóng vai trò “sân sau” của các tập đoàn bất động sản.

Trao đổi với phóng viên Một Thế Giới về vấn đề này, chuyên gia kinh tế, PGS-TS Đinh Trọng Thịnh cho rằng Ngân hàng Nhà nước có quy định giới hạn cho vay vào bất động sản, tuy nhiên, nếu đó là chủ ngân hàng, thành viên hội đồng quản trị… thì họ sẽ có nhiều cách để cho doanh nghiệp sân sau được vay vốn.

Chẳng hạn, doanh nghiệp có thể phát hành trái phiếu và ngân hàng sẽ đứng ra mua. Đây cũng là một hình thức cho vay, song rủi ro cho vay đã bị che lấp. Điều này sẽ dẫn đến nhiều hệ lụy trong việc cho vay cũng như tạo sự mất bình đẳng giữa các doanh nghiệp.

Ông Thịnh cho rằng để hạn chế tình trạng tín dụng chảy vào các sân sau, các cơ quan quản lý cần tăng cường kiểm tra giám sát hoạt động cho vay bất động sản tại các ngân hàng có lãnh đạo liên quan đến doanh nghiệp bất động sản.

Đồng thời, cần giám sát các hình thức cho vay khác nhau, kể cả việc mua bán trái phiếu, cho vay thông qua các lĩnh vực khác… để hướng dòng tín dụng của ngân hàng chảy vào các lĩnh vực sản xuất kinh doanh, phục vụ cả nền kinh tế.

Tại một hội thảo mới đây, TS Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn Chính sách Tài chính Tiền tệ quốc gia, cho hay thị tường trái phiếu của Việt Nam đáng buồn khi gần 50% trái phiếu là bất động sản, 30% là ngân hàng, 20% còn lại thì 5-7% rơi vào điện mặt trời phát hành ồ ạt. Khối lượng trái phiếu phát hành vài năm qua dường như không có bóng dáng của khu vực sản xuất, công nghiệp chế biến, chế tạo, nông nghiệp, thương mại… mà tập trung chủ yếu cho ngành có cơ hội đầu cơ cao nhất là bất động sản.

“Ngân hàng phát hành trái phiếu chỉ để tăng vốn chủ sở hữu (tăng vốn cấp 2), để có thêm nhiều cơ hội huy động vốn, tăng tổng tài sản lên, mà huy động vốn lại để cho vay. Tuy nhiên, việc cho vay này chủ yếu tập trung vào các công ty sân sau, tập trung vào BĐS”, ông Nghĩa nói.

Ông Nghĩa nhấn mạnh: “Số ngân hàng cho các tập đoàn sân sau vay lớn tới mức đáng báo động, chưa từng có trong lịch sử Việt Nam. Tuy nhiên, các con số công bố chính thức gần như vẫn đúng theo Luật Các tổ chức tín dụng và đây là điều rất đáng lo ngại”, ông Nghĩa nói và cho biết trái phiếu “buồn” vì vắng bóng các khu vực sản xuất, dịch vụ, thương mại…