Giới thiệu khách hàng cho công ty chứng khoán bán trái phiếu doanh nghiệp, SCB có vô can?

Thị trường và chính sách - Ngày đăng : 10:52, 06/11/2022

SCB hợp tác với công ty chứng khoán, giới thiệu khách hàng

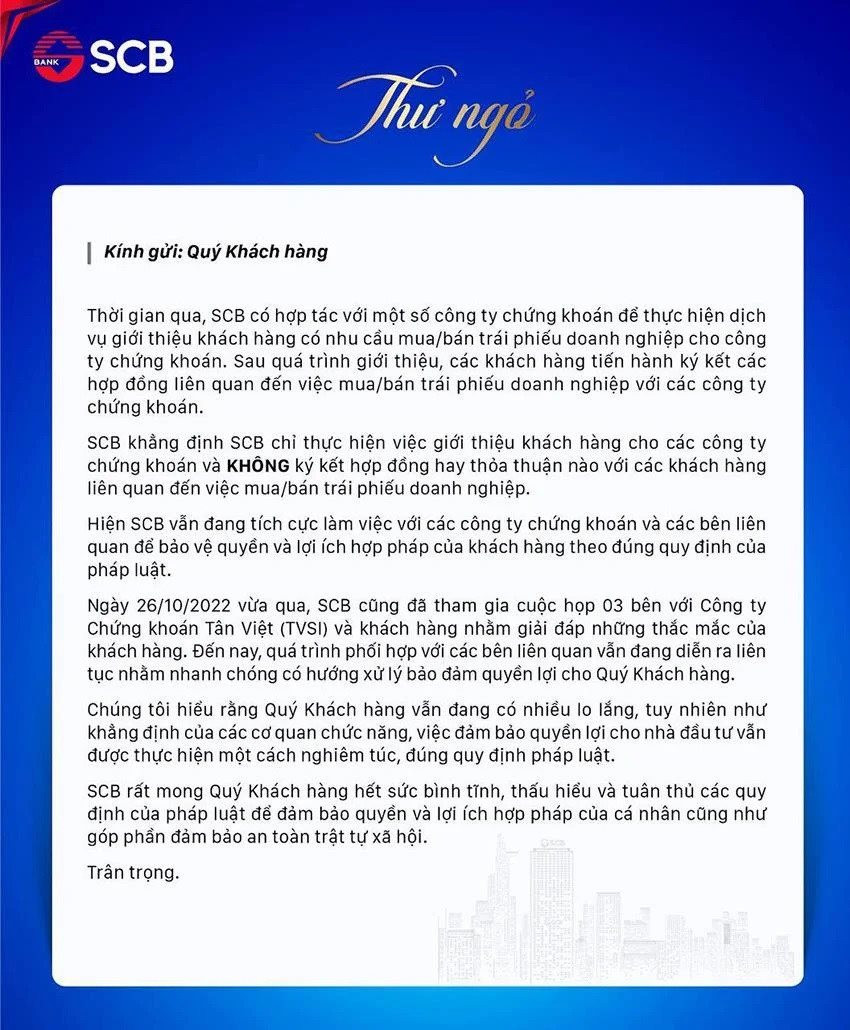

Ngày 3.11, sau khi nhiều khách hàng của Ngân hàng TMCP Sài Gòn (SCB) đến chất vấn những vấn đề liên quan đến trái phiếu doanh nghiệp, ngân hàng này đã có thư ngỏ giải thích.

Theo SCB, thời gian qua ngân hàng có hợp tác với một số công ty chứng khoán để thực hiện dịch vụ giới thiệu khách hàng có nhu cầu mua/bán trái phiếu doanh nghiệp cho công ty chứng khoán. Sau quá trình giới thiệu, các khách hàng tiến hành ký kết hợp đồng trực tiếp với các công ty chứng khoán để mua/bán trái phiếu doanh nghiệp.

SCB khẳng định ngân hàng chỉ thực hiện việc giới thiệu khách hàng cho các công ty chứng khoán và không ký kết hợp đồng hay thỏa thuận nào với các khách hàng về việc chuyển nhượng/nhận chuyển nhượng trái phiếu doanh nghiệp.

SCB cho biết họ vẫn đang tích cực làm việc với các công ty chứng khoán và các bên liên quan để bảo vệ quyền và lợi ích hợp pháp của khách hàng theo đúng quy định của pháp luật.

Ngày 26.10 vừa qua, SCB cũng đã tham gia cuộc họp 3 bên với Công ty Chứng khoán Tân Việt (TVSI) và khách hàng nhằm giải đáp những thắc mắc của khách hàng.

SCB cho hay: “Chúng tôi hiểu rằng khách hàng vẫn đang có nhiều lo lắng, tuy nhiên như khẳng định của các cơ quan chức năng, việc đảm bảo quyền lợi cho nhà đầu tư vẫn được thực hiện một cách nghiêm túc, đúng quy định pháp luật. SCB rất mong khách hàng hết sức bình tĩnh, thấu hiểu và tuân thủ các quy định của pháp luật để đảm bảo quyền và lợi ích hợp pháp của cá nhân cũng như góp phần đảm bảo an toàn trật tự xã hội”.

“SCB không thể vô can”

Trao đổi với phóng viên Một Thế Giới về vấn đề này, chuyên gia tài chính Lâm Minh Chánh, Chủ tịch Học viện Kinh doanh và Tài chính BizUni, cho rằng Ngân hàng SCB không thể vô can đối với những khách hàng được nhân viên tư vấn và đã đóng tiền mua trái phiếu doanh nghiệp ngay tại quầy ngân hàng này.

Ông Chánh phân tích, người mua trái phiếu nộp tiền mua trái phiếu ngay tại quầy ngân hàng. Ngân hàng nhận tiền mua trái phiếu của người dân ngay tại quầy của mình. Hành động đó không phải là giới thiệu mà chính xác là phân phối, hoặc hợp tác phân phối, hợp tác bán trái phiếu.

Hơn nữa, ngân hàng là một định chế tài chính quan trọng, được Nhà nước quản lý chặt chẽ, được người dân tin tưởng. Vì thế ngân hàng phải thận trọng trong việc phân phối, giới thiệu các sản phẩm tài chính cho người dân giao dịch tại ngân hàng.

“Ngân hàng không thể phân phối, giới thiệu trái phiếu rác, hay trái phiếu lừa đảo cho người dân, rồi nói ngân hàng chỉ là người giới thiệu, hoàn toàn không có trách nhiệm gì”, ông Chánh nêu quan điểm.

Ông Chánh cũng chia sẻ, theo thông tin nhiều người trao đổi với ông, một số nhân viên ngân hàng đã tư vấn không hết sự thật. Họ không hề nói đến doanh nghiệp phát hành trái phiếu là doanh nghiệp gì. Họ cũng không hề nói đến rủi ro của trái phiếu doanh nghiệp mà họ chỉ nói là tiết kiệm linh hoạt, lãi suất cao hơn, bán lúc nào cũng được và rất an toàn.

“Nhiều khách hàng đã nói rằng nếu nhân viên của Ngân hàng SCB nói rõ đó là trái phiếu có rủi ro, đừng nói lòng vòng, đừng hứa hẹn, thì họ đã không “xuống tiền” mồ hôi, nước mắt của họ. Đối với nhiều người, số tiền mua trái phiếu là cả gia tài một đời người”, ông Chánh nói.

Ngoài ra, ông Chánh cho hay việc một số nhân viên ngân viên đã chủ động mời chào trái phiếu cho khách hàng đến ngân hàng gửi tiền là không đúng.

“Khách hàng hoàn toàn không hỏi đến trái phiếu nhưng nhân viên ngân hàng chủ động mời chào. Đây là hành động "solicit” (chào bán, ép bán những sản phẩm khác mà khách hàng không chủ động hỏi đến). Đây là một lỗi lớn đối với chuyên viên tài chính chuyên nghiệp”, ông Chánh nêu.

Ông Chánh cho rằng người dân mua trái phiếu cũng có lỗi vì đã cả tin nhân viên ngân hàng, vì không đủ kiến thức, vì không tìm hiểu mình đang mua cái gì, vì không đọc kỹ hợp đồng. Tuy vậy, Ngân hàng SCB không thể hoàn toàn vô can.

Ông Chánh kết luận: “Với những phân tích bên trên, tôi cho rằng Ngân hàng SCB không thể vô can đối với những khách hàng được nhân viên ngân hàng tư vấn và đã đóng tiền mua trái phiếu doanh nghiệp ngay tại quầy ngân hàng SCB được”.

Qua việc này, ông Lâm Minh Chánh đề nghị Ngân hàng Nhà nước nên có quy định về những hành vi ứng xử chuyên nghiệp của nhân viên ngân hàng. Không thể cứ chào bán sản phẩm tài chính khác một cách sai lệch như một số nhân viên SCB đã làm.

Doanh nghiệp “gặp vấn đề”, người mua trái phiếu phải làm thế nào?

Có thể thấy, sự bùng nổ của trái phiếu doanh nghiệp thời gian qua cũng phát sinh các tranh chấp, khiếu nại, tố cáo. Một câu hỏi được nhiều người quan tâm là cá nhân mua trái phiếu của doanh nghiệp, nếu doanh nghiệp gặp vấn đề thì họ đòi tiền thế nào?

Trả lời Một Thế Giới về vấn đề này, luật sư Trần Minh Hùng, Đoàn luật sư TP.HCM nhận định, đối với trái phiếu doanh nghiệp của những công ty đại chúng, đã niêm yết trên sàn chứng khoán thường chỉ phát hành trái phiếu có lãi suất dao động từ 8 - 9%/năm thì ít rủi ro. Còn những công ty không đại chúng nhưng lãi suất nâng lên cao hơn, từ 10 - 15%/năm để huy động vốn thì rủi ro cao hơn. Trái chủ khi mua các loại trái phiếu của doanh nghiệp này thì lợi nhuận cao hơn nhưng đi kèm rủi ro sẽ cao hơn.

Theo ông Hùng, nếu doanh nghiệp không phải công ty đại chúng phá sản thì các trái chủ sẽ là đối tượng sau cùng được nhận lại số tiền còn lại sau khi đã xử lý nợ theo trình tự ưu tiên như nợ ngân hàng, công nhân viên, nhà nước theo quy định Luật Phá sản.

Còn nếu công ty không phá sản, đến kỳ hạn thanh toán trái phiếu mà doanh nghiệp bị mất khả năng thanh toán, trái chủ có thể chọn phương án thỏa thuận hoặc nộp đơn kiện yêu cầu tuyên bố phá sản ra tòa án.

“Khi đó mọi trình tự sẽ theo quyết định của tòa và nếu tòa án tuyên bố công ty phá sản thì cũng sẽ theo các thủ tục quy định, cụ thể ở đây là Luật Phá sản… Lúc này các khoản nợ sẽ ưu tiên thanh toán cho các khoản nợ thuế, nhà nước, bảo hiểm xã hội, nợ các khoản có thế chấp… cuối cùng mới tới trái chủ”, ông Hùng nêu.

Luật sư Nguyễn Thanh Hà, Chủ tịch Công ty Luật SBLaw cho biết bản chất trái phiếu là công cụ tài chính trung, dài hạn cho một khoản vay nợ có liên quan giữa nhà phát hành, trái chủ và người sở hữu trái phiếu. Các bên tham gia vào giao dịch cần ý thức rõ về tính dài hạn, tính giao dịch tự nguyện có thời hạn và phải thông qua thủ tục đăng ký này.

Theo đó, nhà đầu tư muốn quyền lợi của mình được đảm bảo thì trước tiên họ cần chắc chắn rằng mình đang thực hiện đúng các nghĩa vụ theo thỏa thuận. Hợp tác với đơn vị phát hành trái phiếu để tìm ra hương giải quyết hợp lý nhất, tránh trường hợp do vi phạm các thỏa thuận mà quyền lợi nhà đầu tư bị ảnh hưởng.

Ngoài ra, ông Hà cho rằng trong trường hợp nhà đầu tư đang sở hữu các trái phiếu mà doanh nghiệp không thể trả lãi và/hoặc gốc, việc chấp nhận đàm phán và dàn xếp với doanh nghiệp và các tổ chức trung gian sẽ là giải pháp tốt cho các bên.