VDSC cho rằng việc lãi suất huy động tăng trở lại có thể sẽ chưa ảnh hưởng nhiều đến đà giảm của lãi suất cho vay, ít nhất là cho đến cuối năm 2024.

Triển vọng lãi suất nửa cuối năm 2024

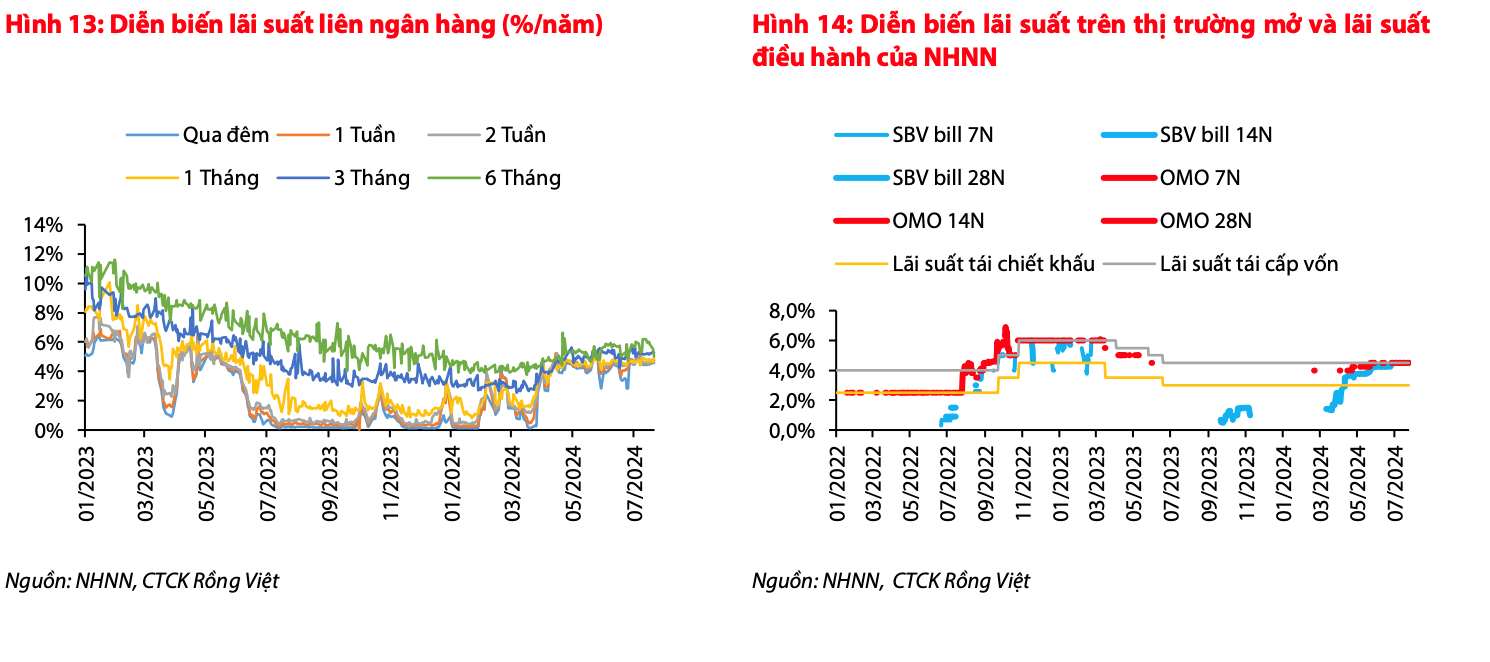

Theo báo cáo mới nhất của Chứng khoán Rồng Việt (VDSC), lãi suất cho vay qua đêm trên thị trường liên ngân hàng trong 1 tháng trở lại đây vẫn duy trì ổn định ở mức cao khoảng 4,6%/năm.

Lãi suất tín phiếu Ngân hàng Nhà nước (NHNN) và cho vay cầm cố trên thị trường mở đều là 4,5%/năm, tương đương với lãi suất tái cấp vốn từ cuối tháng 6 đến nay.

Việc hút tiền qua thị trường mở và bán ngoại tệ trong nửa đầu năm một mặt giúp lãi suất liên ngân hàng duy trì ở mức cao, mặt khác hoạt động này có thể khiến cho thanh khoản tiền đồng trở nên khó khăn trong thời gian tới, nhất là trong bối cảnh cung tiền M2 tăng chậm nhưng tín dụng đang tăng tốc nhanh trở lại.

Trong kịch bản cơ sở, NHNN có thể duy trì mặt bằng lãi suất điều hành hiện tại cho đến hết năm 2024.

Một trường hợp khó khăn hơn là nếu áp lực đối với tỷ giá tăng cường trong cuối quý 3, đầu quý 4 và điều kiện thanh khoản hệ thống trở nên eo hẹp, NHNN sẽ nâng lãi suất điều hành thêm từ 25 - 50 điểm cơ bản. Lãi suất huy động đã giảm đầu năm và mới phục hồi lại từ tháng 4 với mức thay đổi bình quân là 0,45 - 0,70 điểm phần trăm so với cuối quý 1.

Hiện tại, lãi suất huy động kỳ hạn 9 - 12 tháng bình quân đã trở lại mức cuối năm ngoái, trong khi lãi suất huy động các kỳ hạn ngắn hơn chỉ còn thấp hơn 0,15 - 0,3 điểm % so với cuối năm 2023.

Đối với lãi suất cho vay, thống kê của NHNN cho thấy lãi suất cho vay bình quân giảm khoảng 0,96 điểm phần trăm trong 6 tháng đầu năm 2024, nhanh hơn tốc độ giảm của lãi suất huy động.

“Sự thay đổi từ lãi suất huy động sang lãi suất cho vay luôn có độ trễ, do đó, chúng tôi cho rằng việc lãi suất huy động tăng trở lại có thể sẽ chưa ảnh hưởng quá nhiều đến đà giảm của lãi suất cho vay, ít nhất là cho đến cuối năm 2024”, VDSC nêu.

Tỷ giá sẽ còn một nhịp gập ghềnh phía trước?

Theo VDSC, kịch bản sức mạnh của đồng USD được duy trì sẽ là thử thách đối với việc điều hành tỷ giá của NHNN trong nửa cuối năm 2024. Mức độ giải thích biến động của tỷ giá USD/VNĐ theo chỉ số DXY ngày càng tăng, đặc biệt là trong thời kỳ từ đầu năm 2024 đến nay.

Đối với những tác nhân trong nước, VDSC nhận thấy một số áp lực về cung - cầu ngoại tệ gồm: Nhu cầu USD thường tăng vào giai đoạn cuối quý 3, đầu quý 4 do nhu cầu nhập khẩu máy móc, nguyên liệu phục vụ cho đơn hàng xuất khẩu cuối năm; quy mô của khoản mục lỗi và sai sót trong cán cân thanh toán tổng thể vốn hay đi cùng với áp lực tỷ giá cũng thường tăng mạnh vào quý 3.

VDSC cũng cho rằng áp lực về nhu cầu ngoại tệ không phải lúc nào cũng đi cùng với sự sụt giảm trong dự trữ ngoại hối, trừ trường hợp đột biến của năm 2022. Từ đầu quý 3 đến nay, chỉ số USD có chiều hướng đi xuống do những chỉ báo kém khả quan của hoạt động kinh tế tại Mỹ. Ngoài ra, tỷ giá USD/VNĐ đã giảm nhẹ, tỷ giá trên thị trường liên ngân hàng đã giảm về mức 25.264 đồng/USD tại ngày 31.7, đưa mức mất giá của tiền đồng về 4,1% so với đầu năm.

Tuy nhiên, dựa trên triển vọng đồng USD duy trì sức mạnh tương đối và áp lực về cầu ngoại tệ trở lại, VDSC cho rằng con đường ổn định tỷ giá có thể sẽ còn một nhịp gập ghềnh phía trước.

Kịch bản cơ sở đối với tỷ giá USD/VNĐ thị trường liên ngân hàng có thể tăng lên 25.500 đồng/USD và giảm trở lại còn 25.300 đồng/USD vào cuối năm. Kịch bản lạc quan hơn xảy ra với điều kiện hai áp lực kể trên đều được kiểm soát, khi đó, tỷ giá có thể giảm về mức 25.000 đồng/USD vào cuối năm.

NHNN cho biết từ đầu năm cơ quan này đã có các giải pháp tạo thuận lợi cho doanh nghiệp, người dân tiếp cận tín dụng ngân hàng, phục hồi sản xuất, kinh doanh, kiểm soát lạm phát, an toàn hoạt động hệ thống tín dụng.

Theo báo cáo, lãi suất với các khoản vay và tiết kiệm tiếp tục giảm. Đến cuối tháng 6, lãi suất cho vay bình quân ở mức 8,3% một năm, giảm 0,96% so cuối năm 2023. Còn lãi suất tiền gửi bình quân là 3,59% một năm, giảm 1,08%.

Tăng trưởng tín dụng toàn hệ thống phục hồi từ cuối tháng 3, tăng dần qua các tháng, cao hơn mức tăng cùng kỳ năm ngoái, đạt 6% tính đến hết quý 2. Tại cuối tháng 7, dư nợ tín dụng gần 14,33 triệu tỉ đồng, tăng 14,99% so với cùng kỳ 2023 và tăng 5,66% so với cuối năm ngoái.