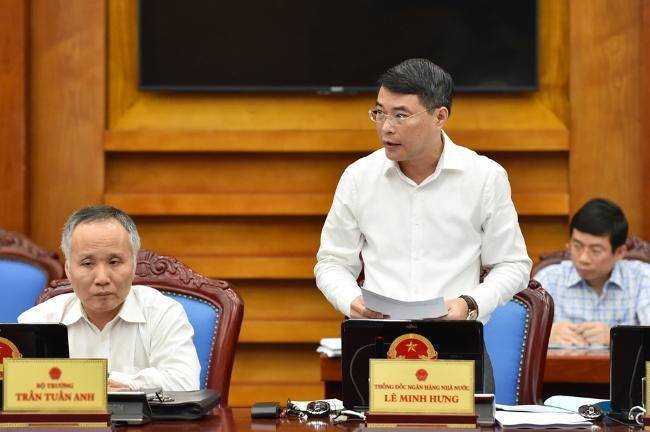

Tại phiên họp Chính phủ chuyên đề xây dựng pháp luật, bàn về dự án "Luật Hỗ trợ tái cơ cấu các tổ chức tín dụng và xử lý nợ xấu" vừa diễn ra, đa số các ý kiến đều cho rằng một trong những nguyên nhân khiến việc xử lý các TCTD yếu kém chưa được như yêu cầu là do cơ chế chưa được hoàn thiện.

Theo báo cáo của NHNN, nguyên nhân chính dẫn đến những bất cập, hạn chế còn tồn tại trong quá trình triển khai cơ cấu lại hệ thống ngân hàng là do khuôn khổ pháp lý, cơ chế, chính sách về xử lý tổ chức tín dụng (TCTD) yếu kém và xử lý nợ xấu chưa hoàn thiện.

Cụ thể, quy định về thẩm quyền của Chính phủ, NHNN khi xử lý TCTD yếu kém còn chưa đầy đủ. Tiến trình phục hồi và cơ cấu lại các TCTD yếu kém còn hết sức khó khăn do chưa có cơ sở pháp lý để áp dụng giải pháp phù hợp với thực trạng của TCTD yếu kém; thiếu giải pháp hỗ trợ tài chính hiệu quả để phục hồi các TCTD yếu kém.

Quy định của pháp luật về xử lý tài sản bảo đảm để thu hồi nợ còn nhiều bất cập làm hạn chế tiến độ, hiệu quả của việc xử lý nợ như vướng mắc về thu giữ tài sản, về quyền nhận tài sản bảo đảm là quyền sử dụng đất, tài sản gắn liền với đất; về phí thi hành án, về kê biên tài sản bảo đảm... Do đó, cần ban hành luật riêng để xử lý các khó khăn, vướng mắc trong quá trình cơ cấu lại hệ thống TCTD yếu kém và xử lý nợ xấu.

Một trong những vấn đề được thảo luận nhiều tại phiên họp là về biện pháp mua bắt buộc các ngân hàng. Theo NHNN, phương án chuyển giao bắt buộc là phương án chủ sở hữu, thành viên góp vốn, cổ đông của tổ chức tín dụng được kiểm soát đặc biệt phải chuyển giao toàn bộ phần vốn góp, cổ phần cho tổ chức tín dụng được chỉ định hoặc NHNN.

Giải trình vấn đề này, đại diện NHNN cho biếtvề nguyên tắc, biện pháp chuyển giao bắt buộc là biện pháp cuối cùng để xử lý khi ngân hàng thương mại yếu kém không thể thực hiện được phương án phục hồi, cũng không thể thực hiện được phương án giải thể (do không có khả năng thanh toán đầy đủ các nghĩa vụ nợ) và không thể thực hiện được phương án phá sản do tác động quá lớn đến an ninh tài chính, nền kinh tế và trật tự, an toàn xã hội.

Qua thảo luận, các ý kiến của thành viên Chính phủ thống nhất với đề xuất của NHNN là cần có quy định về biện pháp này.

Cùng với đó, các ý kiến cũng thống nhất từ nay trở đisẽ không đặt ra vấn đề NHNN mua lại các ngân hàng với giá 0 đồng. Các ngân hàng yếu kém sẽ được đưa vào diện kiểm soát đặc biệt mà không dùng hình thức NHNN mua lại với giá 0 đồng, sau đó có các biện pháp tài chính, cuối cùng mới áp dụng biện pháp mua bắt buộc. Đối với các ngân hàng đã được NHNN mua lại với giá 0 đồng sẽ được xử lý theo các phương án mà dự án luật quy định.

Một vấn đề khác cũng còn ý kiến khác nhau là quy định về miễn trừ trách nhiệm đối với người tham gia cơ cấu lại tổ chức tín dụng được kiểm soát đặc biệt. Có ý kiến cho rằng quy định như vậy có thể dẫn tới lạm quyền và thiếu trách nhiệm.

Theo NHNN, việc xử lý tổ chức tín dụng được kiểm soát đặc biệt là việc khó, phức tạp, chưa có tiền lệ và trên thực tế đã gây khó khăn và rủi ro pháp lý cho các cán bộ xử lý trực tiếp, từ đó ảnh hưởng trực tiếp đến hiệu quả xử lý. Do đó cần quy định về miễn trừ trách nhiệm. Hơn nữa, các chuyên gia quốc tế cũng đánh giá cao quy định này vì đúng đắn và phù hợp với thông lệ quốc tế.

Đồng thời, để quyền này không bị lạm dụng, dự thảo quy định chặt chẽ theo hướng, người tham gia cơ cấu lại tổ chức tín dụng không chịu trách nhiệm về kết quảcủa việc thực hiện phương án cơ cấu lại, nếu việc thực hiện phương án không đạt mục tiêu do nguyên nhân khách quan. Còn trường hợp vi phạm pháp luật thì vẫn bị xử lý theo quy định hiện hành.

Trước đó, ngày 5.4, tại cuộc họp Hội đồng Thẩm định về dự thảo Luật Hỗ trợ tái cơ cấucác tổ chức tín dụng và xử lý nợ xấu do Bộ Tư pháp tổ chức, luật sư Trương Thanh Đức, Chủ tịch HĐQT Công ty Luật BASICO cho rằngviệc mua lại ngân hàng giá 0 đồng là giải pháp phức tạp, tốn kémvà không cần thiết, thậm chídễ khiến NHNN “mang tiếng oan” nếu sau này bán lại với giá cao hơn, dù trước đó, NHNN đã phải đổ rất nhiềutiền để phục hồi những TCTD này.

“Việc mua 0 đồng chỉ là tượng trưng, còn muốn duy trì được tổ chức tín dụngyếu kém, âm vốn điều lệ thì rất phức tạp, tốn kém, dù là hỗ trợ trực tiếp hay gián tiếp. Việc cho phá sản các tổ chức tín dụng cũng không ảnh hưởng đến an toàn hệ thống”, ông Đức nói.

Tại hội thảo, TS Nguyễn Trí Hiếu cho rằngvới những ngân hàng quá lớn, đã âm vốn, NHNN không nên tiếp tục mua lại với giá 0 đồng vì vẫn mất chi phí xử lý, mà thay vào đó, nên cho phá sản. Việc cho phá sản ngân hàng cũng sẽ khiến người dân phải lựa chọn ngân hàng tốt để gửi tiền, nên giảm sự cạnh tranh không lành mạnh trên thị trường.

Hoài Phong