Nhiều tập đoàn công nghệ tại Đông Nam Á đang đang cạnh tranh gay gắt với ngân hàng truyền thống ở lĩnh vực cung cấp dịch vụ tài chính kỹ thuật số.

Theo nghiên cứu thực hiện bởi Google, Temasek Holdings cùng Bain & Co, khoảng một nửa trong số gần 400 triệu người Đông Nam Á trưởng thành không có tài khoản ngân hàng. Hơn 90 triệu người có tài khoản ngân hàng nhưng thiếu khả năng tiếp cận sản phẩm đầu tư, bảo hiểm hoặc tín dụng. Hàng triệu doanh nghiệp vừa và nhỏ phải đối mặt với tình trạng thiếu hụt kinh phí trầm trọng.

Vấn đề đặc biệt lớn tại Indonesia: Hơn 70% người trưởng thành không có tài khoản ngân hàng hay có tài khoản ngân hàng nhưng thiếu khả năng tiếp cận dịch vụ tài chính. Lập mạng lưới ngân hàng thực với nhiều chi nhánh cùng máy ATM, bao phủ đất nước với 17.000 đảo để phục vụ toàn bộ dân số gần như là điều bất khả thi.

Phổ cập điện thoại thông minh (smartphone) nhanh chóng đã giúp thay đổi cục diện. GoTo, tập đoàn công nghệ lớn nhất Indonesia, hợp tác với ứng dụng Bank Jago sẽ sớm cung cấp dịch vụ ngân hàng tích hợp nhằm cạnh tranh trực tiếp với ngân hàng truyền thống đang hoạt động, trong đó có DBS và UOB đều của Singapore.

GoTo là kết quả hợp nhất giữa nhà cung cấp dịch vụ gọi xe Gojek và “gã khổng lồ” thương mại điện tử Tokopedia, mở rộng dịch vụ sang mảng tài chính là điều tất yếu. Dịch vụ ví điện tử GoPay do tập đoàn này tạo ra cho phép khách hàng gửi tiền mặt thông qua các cửa hàng tiện lợi rồi dùng ứng dụng để trả tiền mua hàng, tiếp cận tín dụng nhờ chương trình “mua ngay, thanh toán sau”, thậm chí thực hiện vài khoản đầu tư vi mô vào vàng hoặc quỹ đầu tư theo chỉ số Mỹ.

Cuối năm ngoái, GoTo mua 22% cổ phần Bank Jago. Hai bên bắt tay lên kế hoạch cung cấp đầy đủ mọi dịch vụ ngân hàng. Người dùng GoPay sắp nhận được tin nhắn đề nghị mở tài khoản Bank Jago – một thao tác dễ dàng thực hiện ngay trên ứng dụng. Tiền sẵn trong ví điện tử có thể trở thành khoản tiền gửi đầu tiên, khách hàng lập tức nhận ngay thẻ ghi nợ Visa và quyền truy cập vào các lựa chọn đầu tư.

GoTo còn dự tính cung cấp dịch vụ tương tự cho doanh nghiệp vừa và nhỏ sử dụng nền tảng Gojek hoặc Tokopedia. Giám đốc điều hành GoPay - Budi Gandasoebrata cho biết đây chính là điểm có triển vọng phát triển trong vòng 5 năm tới mà họ nhận thấy ở dịch vụ ngân hàng tích hợp.

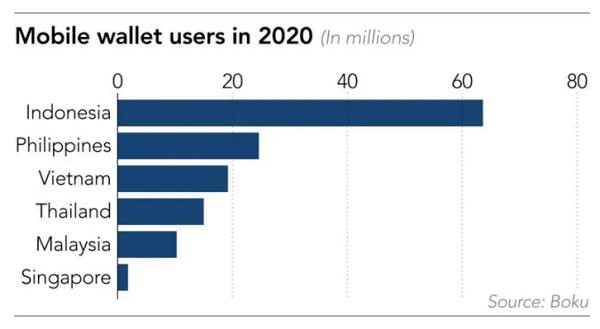

Không khó để hiểu tại sao Indonesia trở thành tâm điểm đổi mới và cạnh tranh trong lĩnh vực dịch vụ tài chính. Quốc gia vạn đảo là nước đông dân nhất Đông Nam Á (với 50% dân số dưới 30 tuổi), đồng thời cũng là một trong số các nước am hiểu về kỹ thuật số.

Theo số liệu từ tập đoàn tư vấn Boston, Indonesia đứng thứ 2 Đông Nam Á về tỷ lệ thanh toán điện tử, chỉ sau Singapore (tính đến cuối năm 2019).

Đầu năm 2021, công ty công nghệ Sea - đối thủ trực tiếp của GoTo mua lượng cổ phần đủ để kiểm soát một ngân hàng nhỏ tên Bank Kesejahteraan Ekonomi rồi đổi thành SeaBank. Công ty khởi nghiệp Akulaku có AntGroup (Trung Quốc) hậu thuẫn tham gia cuộc cạnh tranh khi trở thành cổ đông lớn nhất của ngân hàng Yudha Bhakti (nay là Neo Commerce).

Ngân hàng lớn ở khu vực như DBS và UOB cũng đã bắt đầu cung cấp dịch vụ ngân hàng số. UOB ra mắt ngân hàng số TMRW tại Thái Lan năm 2019 và ở Indonesia năm 2020. Dịch vụ đến nay thu hút được hơn 400.000 người dùng.

Janet Young, người đứng đầu nhóm phụ trách số hóa của UOB, nhận thức sâu sắc sự cạnh tranh gay gắt từ các công ty công nghệ: “Chúng tôi xem họ là đối thủ cạnh tranh vì họ sở hữu hệ sinh thái nhưng lại ít bị quy định ràng buộc hơn do không phải ngân hàng. Vận hành một ngân hàng tuân thủ mọi quy định, quản lý bảng cân đối kế toán khác với chỉ là một chiếc ví điện tử”.

Không giống các siêu ứng dụng, TMRW nhắm đến đối tượng khách hàng trẻ tuổi đã tốt nghiệp đại học hoặc từng đi làm, am hiểu kỹ thuật thường ưu tiên sử dụng smartphone. Bà Janet Young nhấn mạnh TMRW không phải bước đi “phòng thủ” trước các công ty công nghệ mà đóng vai trò chiến lược thâu tóm khách hàng chi phí thấp.

UOB còn dùng TMRW để thử nghiệm đổi mới giúp tăng cường dịch vụ ngân hàng cốt lõi tại thị trường phát triển như Singapore. Tháng trước, ngân hàng này tuyên bố sẽ đầu tư 371 triệu USD cho dịch vụ kỹ thuật số và hợp nhất TMRW với ứng dụng ngân hàng sử dụng ở một số quốc gia (có cả Singapore). UOB đặt mục tiêu đến năm 2026 thu hút được 7 triệu khách hàng dùng dịch vụ kỹ thuật số do họ cung cấp.

Tại Singpore, cả Sea lẫn Grab đều lên kế hoạch triển khai dịch vụ ngân hàng số ở thị trường nhà vào đầu năm 2022.

Chuyên gia Gavin Yue thuộc công ty chuyên tư vấn công nghệ tài chính Kapronasia nhận xét: “Dịch vụ số do tổ chức tài chính truyền thống cung cấp có lợi thế trong thu hút nguồn tiền đầu tư, vì họ có nhiều tài sản thế chấp và danh tiếng tốt hơn, cũng như có sẵn quan hệ với bên cho vay lẫn bên đầu tư. Tuy nhiên, phía công ty công nghệ có cơ sở hạ tầng dữ liệu linh hoạt hơn chứ không như tổ chức tài chính truyền thống gặp khó khăn với công nghệ kế thừa gây hại cho phân tích dữ liệu và sản phẩm dịch vụ, trải nghiệm của người dùng”.

Cuộc cách mạng số hiện tại buộc hàng loạt đơn vị hoạt động trong hệ sinh thái tài chính như Visa hay Mastercard phải thích ứng. Visa năm 2019 đầu tư vào Gojek, còn Mastercard hiện là đối tác của Grab.

Các công ty công nghệ và tổ chức tài chính truyền thống đang chứng minh rằng họ có thể xây dựng cơ sở ngân hàng số dùng qua ứng dụng. Theo Gavin Yue, cuộc cạnh tranh hiện tại chắc chắn đem lại lợi ích lớn cho người tiêu dùng.