Bỏ ra hơn 7.360 tỉ đồng, cao hơn giá trị khởi điểm gần 2.000 tỉ đồng, cao hơn giá thị trường khoảng 2.600 tỉ đồng, Công ty TNHH An Quý Hưng (AQH) trở thành cổ đông chi phối (chiếm 57,7%) của Vinaconex (VCG).

Thương vụ thoái vốn nhà nước tại Vinaconex đang tạo ra hàng loại những hoài nghi trong dư luận

Thương vụ thoái vốn nhà nước tại Vinaconex đang tạo ra hàng loại những hoài nghi trong dư luậnBỏ ra hơn 7.360 tỉ đồng, cao hơn giá trị khởi điểm gần 2.000 tỉ đồng, cao hơn giá thị trường khoảng 2.600 tỉ đồng, Công ty TNHH An Quý Hưng (AQH) trở thành cổ đông chi phối (chiếm 57,7%) của Vinaconex (VCG). Tuy nhiên, chính việc mua cổ phiếu với mức giá cao bất thường trong khi AQH được biết tới chỉ là một công ty quy mô nhỏ so với giá trị đấu giá, thậm chí đang mắc nợ, tranh chấp khiến giới đầu tư xôn xao và nhiều nghi vấn được đặt ra.

An Quý Hưng là ai?

Đây đang là câu hỏi lớn trên thị trường chứng khoán. Hồ sơ doanh nghiệp này cho thấy, vào đầu tháng 11.2018 AQH chỉ có vốn điều lệ là 360 tỉ đồng, đến 12.11.2018 (là giai đoạn nhận tiền đặt cọc và nộp đơn đăng ký đấu giá cổ phiếu VCG) AQH tăng vốn lên 500 tỉ đồng. Năm 2017, sau 17 năm hoạt động, AQH chỉ có tổng doanh thu chỉ khoảng 960 tỉ đồng và lợi nhuận khoảng 62 tỉ đồng.

Quy mô của AQH là rất nhỏ so với thương vụ mua cổ phiếu VCG. Nói cách khác, AQH ở thời điểm mua cổ phiếu VCG chỉ có quy mô tương đồng với một vài công ty thành viên vủa Vinaconex, trong khi Vinaconex là tổng công ty gồm công ty mẹ và khoảng 23 công ty thành viên.

Ngày 22.11.2018, AQH bất ngờ đặt lệnh mua 254,9 triệu cổ phiếu VCG từ SCIC để trở thành cổ đông chi phối (chiếm 57,7%) với giá rất cao 28.900 đồng/CP, cao hơn 2.000 tỉ đồng so với giá khởi điểm và 2600 tỉ đồng, vượt cao hơn mọi kết quả định giá của giới đầu tư.

Thực ra, việc nhà đầu tư “mua đắt” cổ phiếu một doanh nghiệp mà họ thấy tiềm năng là điều bình thường. Song, việc AQH “mua đắt” cổ phần trong thương vụ này đang gây đồn đoán là bởi ngoài quy mô nhỏ so với giá trị đấu giá, AQH còn đáng “dính” nghi án nợ và tranh chấp căng thẳng mấy chục tỉ đồng với Vimeco (là công ty con trong số hàng chục công ty của Vinaconex mà trước đây AQH từng mua cổ phần và cử thành viên HĐQT, sau thoái vốn năm 2016).

“Lịch sử” không mấy hoành tráng của AQH khiến dư luận đặt ra những nghi ngờ về việc chi số tiền trên 7.360 tỉ đồng để mua cổ phiếu VCG - điều gần như không tưởng. Phương án đi vay để đầu tư với giá cao ngất ngưỡng và trả lãi hàng năm ngót nghét cả nghìn tỉ đồng là bất khả thi, phải chăng AQH còn có nhà đầu tư đứng sau muốn “mua bằng được Vinaconex”?

Có hay không “nhà đầu tư bí ẩn”?

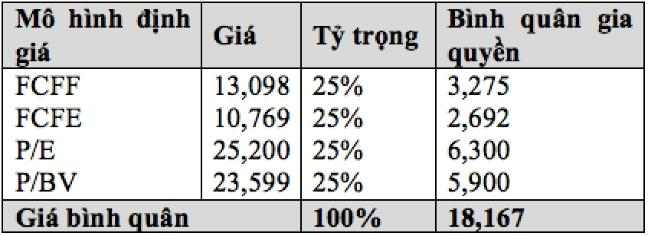

Giá trị thực của cổ phiếu VCG theo cách thức định giá tài chính khoảng 18.200 đồng/CP từ tài liệu roadshow VCG năm 2017.

Lợi nhuận năm 2017 có tăng đột biến so với các năm trước chỉ do lợi nhuận từ hoạt động tài chính, bán tài sản tăng đột biến, nếu loại trừ lợi nhuận này thì kết quả kinh doanh năm 2017 sẽ không bằng năm 2016. Điều gì đang xảy ra trong năm 2017? Phải chăng trước áp lực thoái vốn từ cổ đông lớn buộc VCG phải “làm đẹp sổ sách” bán các khoản đầu tư tồn kho để đẩy doanh thu tài chính lên, vì hoạt động cốt lõi đang giảm? Kết quả kinh doanh quý 3/2018 đã thể hiện rõ.

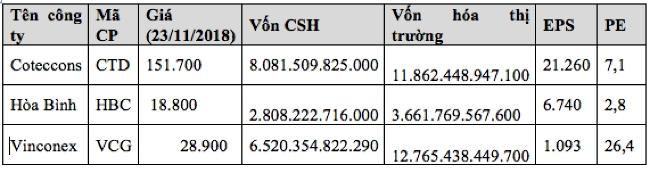

Rõ ràng là hiệu quả hoạt động của VCG khá trì trệ, không có đột phá (ngoại trừ năm 2017 như đã phân tích). Nếu loại trừ lợi nhuận từ hoạt động tài chính thì tỷ số lợi nhuận ròng trên vốn chủ sở hữu ROE của VCG chỉ ở mức 7%, quá khiêm tốn so với các doanh nghiệp cùng ngành như Coteccons, Hòa Bình…

Câu trả lời về mặt hiệu quả kinh tế và đầu tư khi AQH đặt mua với giá rất cao bất thường đang còn bỏ ngỏ, bởi vì nếu bỏ ra hơn 7.360 tỉ đồng lúc này và kỳ vọng VCG sẽ có lợi nhuận năm 2018 bằng năm 2017 là 8% rồi các năm sau mỗi năm tăng thêm 2% (hơi khó) và sau 5 năm, thì tỷ suất sinh lời nội bộ (IRR) chỉ đạt 4,3%. Trong khi đó, mức kỳ vọng của các quỹ đầu tư ở thị trường Việt Nam đều đặt tối thiểu 12%, còn nếu gửi ngân hàng thì mỗi năm cũng đem về tỷ suất 8%.

Với giá 28.900 đồng/CP thì AQH đã quá hào phóng vì đã định giá qua cao VCG so với các cổ phiếu khác có tiềm năng tăng trưởng và bền vững hơn. Cụ thể như sau:

Một câu hỏi nữa được đặt ra là: Mục đích mua cổ phiếu VCG của AQH là gì, nếu không phải vì hiệu quả đầu tư? Quỹ đất và sản lượng xây dựng là 2 yếu tố được đặt ra. Tuy nhiên, theo giới đầu tư thì VCG là một công ty đại chúng, nên tất cả các chủ trương quyết định của HĐQT hoặc ngay cả quyết định của đại hội đồng cổ đông cũng phải minh bạch, không dễ “xẻ thịt” bán từng tài sản. Hơn nữa danh mục tài sản có thể bán của VCG còn khá ít ỏi và những tài sản có thể bán, thu chênh lệch thì đã được bán trong giai đoạn vừa qua...

Mặt khác, VCG cũng chẳng lấy đâu ra quá nhiều sản lượng để chia khi doanh thu xây dựng đang đóng góp 64% trong cơ cấu doanh thu của VCG, dẫn đến tổng doanh thu xây dựng chỉ vỏn vẹn 4.000 tỉ đồng/năm, không đủ cho VCG tồn tại, nuôi quân tướng (trong khi các đơn vị đầu ngành khác đều trên 15.000 - 25.000 tỉ đồng doanh số) và tỷ lệ lãi gộp bình quân trong xây lắp tối đa chỉ 5%. Điều này lại một lần nữa khẳng định lợi nhuận từ xây lắp không thể bù đắp được chi phí vốn (chưa kể chi phí cơ hội) cho khoản tiền chi đầu tư mua cổ phiếu VCG.

Giới đầu tư quan tâm thương vụ này đang so sánh với trường hợp Sabeco. Tuy nhiên, trong tình huống Sabeco thì tỉ phú Thái Lan Sirivadhanabhakdi đã “lộ diện” ngay từ đầu với mục đích xây dựng đế chế đồ uống và mạng lưới phân phối sản phẩm lớn nhất Việt Nam. Và rõ ràng là Sabeco có những thứ mà các nhà đầu tư chiến lược quan tâm tới.

Trong khi Vinaconex có hoàn cảnh, bức tranh hoàn toàn khác: hoạt động kinh doanh chính là xây lắp thì sản lượng giảm sút, cả tổng công ty chỉ bằng 1/5- 1/6 các đơn vị trong ngành, một vài dự án bất động sản manh mún và thương hiệu mờ nhạt, tai tiếng, đầu tư ngoài ngành dàn trải. Trong trường hợp VCG, nhà đầu tư bí ẩn (nếu có) hiện chưa lộ diện và phía AQH hoàn toàn im lặng trước mọi lời đồn đoán.

Cũng cần thông tin thêm rằng, Vinaconex là một thương hiệu lớn, với truyền thống với hơn 30 năm hoạt động, hơn 18.800 cán bộ nhân viên. Và nếu có nhà đầu tư bí ẩn phía sau thương vụ này thì cuộc đấu giá vừa qua có thể xem là một thất bại lớn của SCIC, khi “ông lớn” này hoàn toàn không biết sẽ giao tổng công ty nhà nước này vào tai ai.

Nam Phong