Những nỗ lực của Trung Quốc trong cuộc đua chip nhớ đối mặt với thách thức lớn hơn khi Micron Technology, Samsung Electronics và SK Hynix đang tiến xa về trí tuệ nhân tạo (AI).

Tham vọng của Trung Quốc gia nhập nhóm các nhà sản xuất chip nhớ hàng đầu thế giới và thay thế hàng nhập khẩu bằng các sản phẩm trong nước ngày càng khó khăn hơn do những đối thủ hàng đầu thế giới áp dụng công nghệ tiên tiến. Trong khi khả năng sản xuất chip nhớ của Trung Quốc bị cản trở bởi lệnh trừng phạt từ Mỹ.

Điều này có thể ảnh hưởng nghiêm trọng đến việc Trung Quốc phát triển các mô hình ngôn ngữ lớn do phụ thuộc vào các nhà cung cấp Mỹ như Nvidia để có bộ xử lý đồ họa (GPU) hạn chế hiệu suất để đào tạo AI.

Cách đây không lâu, Trung Quốc được cho đã nhanh chóng bắt kịp các nhà cung cấp quốc tế trong lĩnh vực chip nhớ DRAM và 3D NAND flash tiên tiến, nhưng khoảng cách có thể lại bị nới rộng trong kỷ nguyên ChatGPT khi YMTC và CXMT (hai hãng chip nhớ hàng đầu Trung Quốc) không thể tiếp tục nỗ lực bắt kịp đối thủ do các hạn chế xuất khẩu của Mỹ.

Để so sánh, Micron Technology (nhà sản xuất chip nhớ số 1 Mỹ) tháng trước đã công bố các mẫu HBM3 (bộ nhớ băng thông cao 3) Gen2 để hỗ trợ các ứng dụng generative AI. Generative AI là một loại trí tuệ nhân tạo được lập trình để tự động tạo ra nội dung mới, như văn bản, hình ảnh, âm thanh và video. Nó khác với các hệ thống AI khác như máy học sâu (deep learning) hoặc học máy (machine learning) trong việc dự đoán kết quả từ dữ liệu đã có sẵn. Thay vì dựa trên dữ liệu huấn luyện, hệ thống generative AI có khả năng tự tạo ra dữ liệu mới và phong phú hơn.

Ngày 21.5, Cục Quản lý không gian mạng Trung Quốc (CAC) cho biết Micron Technology không vượt qua được đánh giá an ninh mạng của họ và sẽ cấm các nhà khai thác cơ sở hạ tầng quan trọng ở nước này mua hàng từ công ty Mỹ.

Tháng 7, Samsung Electronics cho biết đã hoàn thành việc phát triển DRAM GDDR7 cho các ứng dụng AI và sẽ tăng gấp đôi bộ nhớ băng thông cao vào năm 2024 để đáp ứng nhu cầu ngày càng tăng trong các ứng dụng AI. SK Hynix (đứng đầu thị trường HBM toàn cầu với 50% thị phần) cũng dự kiến sẽ tăng gấp đôi sản lượng HBM vào năm tới cho các máy chủ AI.

Theo trang SCMP, các nhà phân tích và chuyên gia trong ngành nói rằng Micron Technology, Samsung Electronics, SK Hynix vẫn là lựa chọn mặc định của nhiều công ty downstream. Những hạn chế của Bắc Kinh với Micron Technology (trước đây chiếm khoảng 15% thị phần DRAM cho máy chủ ở Trung Quốc) chủ yếu mang lại lợi ích cho Samsung Electronics và SK Hynix - hai hãng chip nhớ hàng đầu Hàn Quốc.

Công ty downstream đề cập đến các công ty hoạt động ở giai đoạn cuối của chuỗi cung ứng. Trong lĩnh vực chip, các công ty downstream có thể là các nhà sản xuất thiết bị điện tử, các công ty lắp ráp sản phẩm điện tử, nhà bán lẻ, nhà phân phối và các công ty kỹ thuật dịch vụ. Họ là các khách hàng cuối cùng của các công ty upstream, thường tập trung vào việc hoàn thiện và tiếp thị sản phẩm để đưa đến thị trường tiêu dùng.

Công ty upstream hoạt động ở giai đoạn đầu của chuỗi cung ứng. Trong lĩnh vực chip, các công ty upstream có thể là những hãng bán thiết bị sản xuất chip, cung cấp nguyên liệu chế tạo chip hay nghiên cứu và phát triển công nghệ chip.

“Sự lựa chọn hàng đầu để thay thế Micron Technology vẫn là Samsung Electronics và SK Hynix”, theo lãnh đạo tại nhà sản xuất công cụ điều khiển bộ nhớ (yêu cầu giấu tên do tính nhạy cảm của vấn đề).

“Những thiếu sót của Trung Quốc về khả năng lưu trữ sẽ cản trở nước này tận dụng tối đa nguồn dữ liệu khổng lồ của mình để phát triển AI”, Ni Guangnan nói tại Hội nghị Triển lãm Bán dẫn Thế giới ở thành phố Nam Kinh vào tháng 7. Ni Guangnan là chuyên gia về chất bán dẫn Trung Quốc và ủng hộ khả năng tự cung cấp chất bán dẫn của nước này,

Các hãng công nghệ lớn Trung Quốc từ Baidu, Alibaba, Tencent Holdings đến JD.com đang đua nhau phát triển các mô hình generative AI trong cuộc đua AI toàn cầu, tạo ra thị trường chợ đen cho GPU hàng đầu của Nvidia như A100 và H100. Tuy nhiên, Ni Guangnan cho biết vai trò của việc lưu trữ dữ liệu thường ít được chú ý ở Trung Quốc vì trọng tâm chính là sức mạnh tính toán.

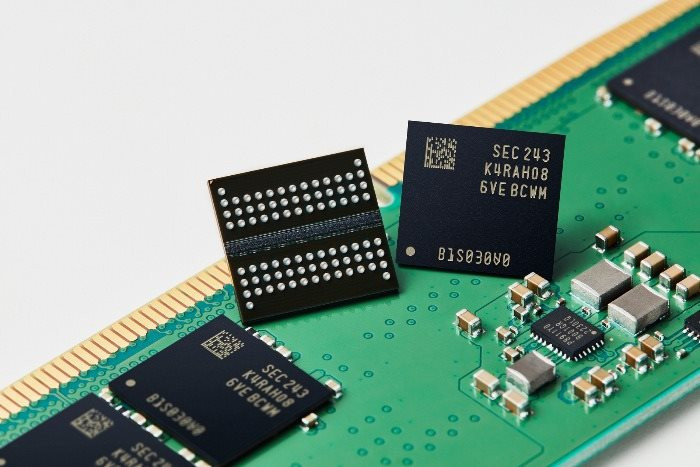

Theo một nghiên cứu của công ty TrendForce, các GPU cho máy chủ AI hàng đầu đã thiết lập một tiêu chuẩn mới trong ngành bằng cách chủ yếu sử dụng bộ nhớ băng thông cao (HBM).

HBM, một loại DRAM tiên tiến được tối ưu hóa cho sáng tạo AI, chỉ được sản xuất bởi Micron Technology, Samsung Electronics và SK Hynix.

Trung Quốc luôn giữ kín các quân bài liên quan đến các công nghệ mới nhất của mình, khiến thế giới bên ngoài phải đoán xem nước này đang tiến xa đến đâu trong nỗ lực tự cung tự cấp. Ví dụ YMTC không cập nhật trang tin tức trên website của mình kể từ tháng 10.2022. YMTC đã nhờ đến các nhà cung cấp công cụ địa phương để theo kịp quá trình sản xuất 3D NAND flash tiên tiến của mình vì các biện pháp kiểm soát xuất khẩu nghiêm ngặt từ Mỹ khiến việc vượt quá 128 lớp trở nên khó khăn hơn, SCMP đưa tin trước đó.

Dù các chip nhớ sản xuất trong nước này phù hợp với thiết bị điện tử tiêu dùng, nhưng chúng không đủ mạnh để sử dụng cho máy chủ AI.

Brady Wang, Phó giám đốc công ty nghiên cứu Counterpoint, cho biết Trung Quốc phải mua chip nhớ tiên tiến từ các nhà cung cấp Hàn Quốc và Nhật Bản vì chip nhớ máy chủ thường có yêu cầu cao hơn so với các sản phẩm dành cho người tiêu dùng.

“Nếu Trung Quốc khăng khăng sử dụng các sản phẩm nội địa vì lý do bảo mật, điều đó có nghĩa là chất lượng của máy chủ AI không cao”, Brady Wang nói. Ông nói thêm rằng YMTC và CXMT sẽ khó có thể hoàn toàn dựa vào chuỗi cung ứng trong nước để phát triển công nghệ của họ khi các công ty ngang hàng trên toàn cầu có quyền tiếp cận thiết bị tốt nhất hiện có.

Tại Trung Quốc, YMTC chiếm khoảng 3% thị phần trong doanh số NAND flash, với các lệnh trừng phạt của Mỹ làm giảm sản lượng chip NAND tiên tiến của họ. Trong khi CXMT nắm giữ 21% thị phần về khả năng sản xuất DRAM, cao nhất trong số các nhà sản xuất DRAM Trung Quốc, theo TrendForce. Tuy nhiên, CXMT với sản phẩm tốt nhất là DRAM DDR4 vẫn đang đi sau các đối thủ quốc tế vài thế hệ về mặt công nghệ.